通胀隐忧再添阴影,减缓进程面临考验

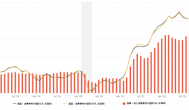

2022年3月美联储率先宣布加息以表其抗通胀之决心后,美国劳工部每月所公布的CPI指数便成为了全球经济风向球。美国元月消费者物价指数(CPI)为年增6.4%,虽数据出现了连七降(前值6.45%),但此数据仍高于市场预期的6.2%,在排除了波动性较大的能源与食品后,1月核心CPI月增0.4%高于市场预期之月增0.3%,不仅如此,1月核心CPI年增5.6%同样也高于市场预期年增5.5%。

关注美国通胀已自去年6月开始降温,看似通胀已触顶,但要想达到美联储的通胀目标,美联储的加息手段与持续时间恐怕会比市场所预期的还要来的久,虽然近几个月的通胀涨幅渐放缓,但由1月份的数据来说,2023年美国经济仍有极大的机率会因通胀而面临衰退危机。

投资人特别关注二手车、房租是否会成为通胀推手?

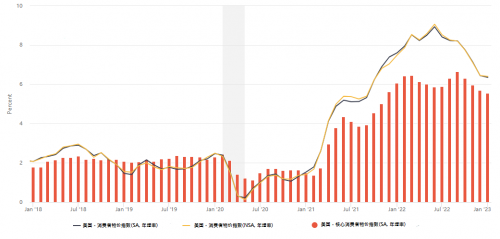

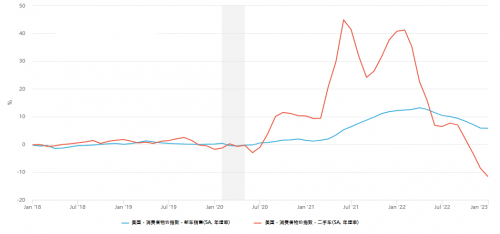

鲍威尔在2月的FOMC提到「首次在商品通胀项目中发现通胀开始下滑」,而在这当中的关键点为核心商品通胀之二手车与新车项目(二手车价格是CPI指数较大的组成部分之一,该占比是其核心的4.5%,且每当二手车增加1个百分点,意味着总体通胀率会上升5个基点),过去疫情高峰期间,此项目为价格大幅飙涨之商品,但在受制于美联储近一年的激烈加息手段下,二手车终于在去年10月正式转为负贡献,核心商品之二手车年增-11.62%(前值为-8.59%)、新车年增5.78%(前值为5.89%)。

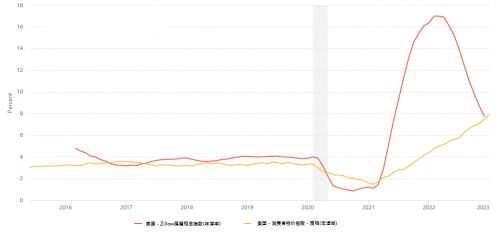

而CPI细项里的住房价格攀升成为了元月通胀加速的一大主因,但鲍威尔多次于公开发言中提到,大幅下降的新租户租金预计在今年晚些时候会反映在CPI数据上,以美国Zillow实时调查房屋资金指数来说,该指数通常领先消费者物价指数6至12个月,因此可作为观察CPI的领先指标。

值得注意的是,该指数于2022年5月开始下降,虽CPI指数仍在上升,但以图表来说,两者已形成交会点,官方数据所看到的是承租人现在支付的价格,但由于许多租户签了租约,因此平均租金数据通常会较新租金落后。

库存调整拖累制造业表现,但企业仍看好2023下半年度表现!

制造业PMI指数由去年12月份的48.4降至1月份的47.4,续创2020年5月份的新低水平,1月份的新订单指数也降至42.5,续创连续5个月均处于荣枯线50以下,以此反映了整体客户调整了营运规划以因应市场的 需潜在需求,同时持续去化了2021、2022年的超额订单。

而在未交货订单里,已由2022年11月(数值为40)上升为今年1月43.4,以此推测整体生产动能下降幅度略有缩小,表明制造业将于2023年上半年度适度留住员工来为下半年度将好转的业绩做足准备。

另外,虽欧洲经济呈放缓现象,但由于中国疫情封控解除提振了新订单中的出口指数回升(由46.2回升至49.40)。在客户存货指数,12月(48.2)与1月(47.2)均低于荣枯线50水平,显示出客户库存已回到适当水平;在存货水平指数方面,已由52.3降至50.2,显示出原物料库存增长放缓,体现了在新订单需求放缓的前提下,厂商对于生产而备料的积极度下降。

至于供货商交货指数仍旧低于荣枯线50,约处于自2009年3月以来的 ,显示出整体材料的交货时间不断缩短,进而使供应链紧绷状态逐步缓解。尽管裁员状况仍在发生且整体离职率仍算稳定,从中可发现的是,大多数的大规模企业仍在招聘员工企图保留其劳工生产力来为2023年下半年度将回升的需求做好准备。

商业活动热度提升,1月份服务业指数显著回弹!

高利率影响仍持续发酵中,相较于制造业的疲弱情况,服务业的表现乃相对较佳,受惠商业活动热络与新订单的大幅回升,1月份的ISM服务业PMI显著回弹,显示去年12月的暴跌主要原因是来自于天气与短期数据波动之影响,其中受调查的18个服务业行业里,于1月呈现扩张的产业仅由11个降至10个,而呈现收缩的产业由6个上升至8个。

产业评析:制造业上半年度持续承压,服务业表现整体较佳

在整体服务产业中,虽市场的不确定性仍存在,但受疫情影响退去、服务业热度回升,再加上民众就业力度大增使得供应链问题趋缓,待库存调整结束后,将更有利ISM服务业表现。于制造业方面,在经济衰退的怀疑与高利率的双重夹击下,大型耐久财订单的订购意愿亦持续低迷,加上消费型态由商品渐转为劳务的情形,将加深企业调整库存的压力,于今年上半年度制造业表现仍须谨慎看待。

市场恐爆震撼弹! 薪资-物价螺旋上升将卷土重来?

过去5年里,由于战后婴儿潮渐步入退休年龄,因此每年的退休率会有0.2%的增长,除此之外,因疫情所造成的非自愿与自愿退休,造成劳动参与率缺口不断增大,特别提及的是,提前退休者的劳动生产力远高于平均,因此在劳动供需情况尚未完全稳定前,经济增长动能将受一定程度的压力。

而在疫情期间,美国政府为体恤人民祭出了史上最大规模的纾困政策,大量的政府转移支付提供了家庭收入,但由于疫情所造成的供给中断、降息以及学贷赦免等措施亦同样使当时的家庭支出大幅度减少,也让家庭储蓄于当时大幅增加,远远高于平均水平,而这些超额储蓄在之后毅然形成了庞大的消费力量并带动整体劳动需求增加。

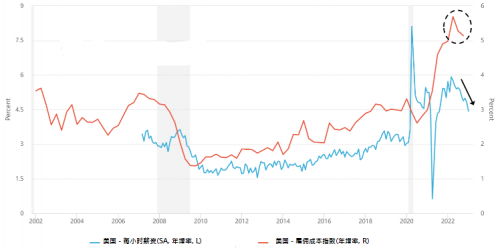

在消费动能强劲与大退休潮的结构下,据目前情况,消费动能仍能持续到今年第三季前,劳动供需的一增一减将使得薪资与就业的下行动能较为缓慢,恐会形成物价薪资螺旋上涨风险,而若要观察美国就业市场薪资通胀螺旋与劳动供需情况,最直接的数据为每小时薪资与雇佣成本指数(ECY),关注图表每小时薪资与雇佣成本指数,虽双双呈现下滑,但该数值仍处于较高的水平,但尽管薪资急遽上升,其涨幅明显仍不及物价飙涨幅度,因此以目前情况来说,长期通胀的薪资物价螺旋式上升尚未开始。