原标题:黄金大涨之后 是否还有投资价值?

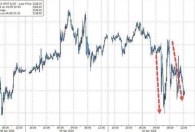

今年3月以来,黄金价格走出了“六亲不认”的步伐,不但迭创新高,而且打破了以往诸多“惯例”。无论通胀还是通缩,利好还是利空,似乎都挡不住金价的上涨。

强劲的走势不仅令踏空者眼红,也让持有者心慌。他们都关心,大涨之后的黄金,还有投资价值吗?

在流行的资产配置理论里,黄金并不是回报靠前的大类资产。

杰里米·西格尔在其名作《投资者的未来》中,统计了1802-2003年200年来各类资产的收益。1802年投资1美元在黄金、票据、债券、股票上的收益分别是1.39美元、301美元、1072美元、579,485美元,持有现金则购买力变成了0.07美元,可见通货膨胀的累积效应非常惊人。

也就是说,从长期来看,持有现金将会持续贬值;持有黄金保值之外略有收益;持有股票(特指美股)收益最高,200年来美股年化收益为6.86%;其次是债券,200年年化收益3.55%。

按照历史统计,当前黄金的走势,似乎已透支未来若干年收益。

那么持有者是否该逢高套现,观望者是否不宜入局?

且慢下结论。还是得研究这一轮黄金牛市背后的逻辑。

牛顿首创金本位

让我们从头说起。历史上,黄金因其稀有、美观、易分割、不易腐蚀等特性,被古代各地文明不约而同地用作交换媒介和价值储存工具。

用马克思的话说,“金银天然不是货币,而货币天然是金银。”全球数千年形成的共识,坚不可摧。

金银数量毕竟有限,古人不得不铸造各种日常使用的货币,但随之而来的币制混乱和铸币失控,一直困扰着中外各国。

这个问题,被一个英国大聪明解决了,那就是牛顿。他因其卓越贡献,获任英国铸币局局长的肥差。在其任上,他第一次提出金本位制度,将黄金价格与英镑挂钩。1816年,英国通过了《金本位制度法案》,正式规定货币的法定价值与黄金含量直接挂钩,公众可以自由地将纸币兑换为黄金。

这一制度随后被许多国家效仿,逐渐形成了国际金本位体系。那段时期,全球主要经济体都采用金本位,国际货币体系相对稳定,汇率波动较小,促进了国际贸易和资本流动。

一战期间,各国为了筹集军费,纷纷暂停金本位制,发行大量纸币,导致货币贬值和通货膨胀。战后虽有尝试恢复金本位,但经济创伤和黄金储备的短缺使其难以维系。1931年英国率先宣布停止黄金兑换,标志着国际金本位体系的崩溃。

货币一旦没有了锚,当局就难免产生超发货币的冲动,尤其在战争期间,事急从权是最佳借口。但客观规律不可抗拒,滥发货币最后导致的无不是恶性通胀、经济崩溃甚至政权颠覆。国人熟知的金圆券就是一个典型案例。

二战后,美国主导建立了以美元为中心的布雷顿森林体系,美元与黄金挂钩,其他国家货币则与美元挂钩。

金本位让央行超发货币的冲动得以抑制,但也有弊端。黄金较为稀缺,产量大体稳定,这本来是确保其价值的优点,但科技与经济发展太快,黄金产量跟不上,金本位已不能满足日益扩大的商品流通需要。这一根本缺陷,最终导致在1973年,布雷顿森林体系解体,美元正式与黄金脱钩,全球进入信用货币时代。

在废除金本位之后,如何约束货币当局滥印钞票,是世界性难题。法定纸币的信用危机,一直没有得到根本性解决。

虽然金本位已废除,黄金不再是法定货币,但因其历史地位、稀缺性及避险属性,它依然被各国央行和投资者视为重要的储备资产。

“回归金本位”的呼声,也时有所闻。但回归金本位面临太多理论和实践上的障碍。一些黄金的理性支持者,也只是建议黄金重新发挥一定的货币功能,而非全面回归金本位。

巴菲特鄙视黄金

说到投资价值,另一位美国大聪明,全球迄今最为成功的投资者巴菲特,则从不掩饰自己对黄金的鄙视。

巴菲特曾开启上帝视角,对黄金大加嘲讽:“人们从非洲或其他地方挖出了黄金,然后把它熔成金条,另挖一个洞再把它埋起来,并雇人站在周围守着它。而黄金本身毫无用处。任何火星人见此情景都会百思不得其解。”

后来巴菲特在与朋友交流时,稍微阐述了一下其不看好黄金的理由:

“你可以把所有开采出来的黄金放在一起,它们可以填满一个长宽高都为67英尺的立方空间。按照当前的黄金价格计算(每盎司1350美元),和这些黄金价值相当的钱可以让你买下全部美国耕地。此外,你可以买下10家埃克森美孚石油公司。然后你还有1万亿美元的闲钱。或者,你可以拥有一个巨大的金属立方体。你会选择哪种做法?哪种做法能产生更多价值?”

巴菲特实际上谈到了价值投资的本质:要投资那些能够创造价值、产生持续现金流的品种。

根据他的逻辑,投资者买一块土地,可以生产粮食,也可以建厂开店;买一家公司(股票),它可以持续生产,给股东不断分红;买一块黄金,无论十年还是一百年后,它仍然是一块金子,不会带来任何其他产出。

巴菲特的逻辑没毛病,但是请注意,他的看法并不一定适用别人。巴菲特是从他自己的角度来看投资回报,问题恰恰在于,绝大多数人并不是巴菲特,不具备他的条件。

首先,巴菲特1930出生于美国,他这一生正好是美国从走出大萧条到称霸世界的完整上升曲线,国运总体一路向上。其他绝大多数国家的人,在投胎上就输了。

其次,就算是美国人,几个有巴菲特的眼光和心性?巴菲特能够找到远超黄金的投资品种,不意味着别人也能做到。

这是很多巴菲特的信徒始终没有搞清楚的一点。巴菲特鄙视黄金没毛病,因为他是巴菲特。很多普通投资者,与其在近似赌场的股市瞎折腾,可能还不如老老实实选择黄金,拉长了看多少混个保值。

去美元化时代,金比情坚

中国也有关于黄金投资的经验之谈,那就是“盛世古董,乱世黄金”。许多人会问,为什么呢?

流传已久的老话,往往包含着深刻的道理。其实翻译一下就是,在牛市要选弹性大的品种,在熊市要选抗跌的品种。是不是就豁然开朗了?

这个原理再引申一下,在经济上行周期,黄金不是好的选择。大家应该去创业、去投资,艺高人胆大的话,还可以去负债、去试错。大趋势向上的时候,这么干成功概率大,回报高。

在经济下行或震荡期,不确定性较强,必须更加谨慎。这时候,黄金的缺点,就变成优点。虽然不产生现金流,但也不消耗现金流啊。虽然不怎么增值,但基本能保值啊。

当局势动荡之时,黄金还有其他资产所不具备的优势:纸币有可能瞬间作废,权益有可能不被承认,不动产带不走。

极端情况下,还能保命。东南亚的黑帮,有条件后一定会搞块金劳,其中一个考虑就是万一要跑路,可以有个资产救急。与之类似,民国时期的有钱人必配置“小黄鱼”,南美洲的毒贩则更喜欢碎钻。

乱世中,情比金坚是艺术,金比情坚是现实。

当前这一轮黄金牛市,有着复杂而深刻的现实背景。

信用货币时代,货币超发隐患一直都在,对央行的节操不宜抱有过高期望。有经济学家发明了MMT(现代货币理论),主张通过货币发行来保证充分就业与经济增长,为此不惜打破财政收支平衡。这实际上为央行超发提供了理论依据,在现实中则容易导致通胀失控与金融稳定性下降。

目前美元仍然是国际贸易最主要的结算货币与外汇储备货币。这等于是美国拥有了全球的铸币权,可以从容地薅全世界的羊毛。没有锚定物,如何保证美国不超发货币?积极推行货币国际化的国家,如何逐步削弱美元霸权?

黄金就算回归不了金本位,仍是相对可靠的选择。一些国家去美元化的动作不会停止,黄金是这些国家央行大力购买的品种。

对于那些外汇管制严格、比特币被禁的地区,黄金是普通人唯一能接触到的、合法的全球化配置资产。

作为衡量世界动荡的信心指数,在不确定的年代,黄金是个相对确定的选择,对央行、对个人来说都是如此。

综合以上,大涨之后黄金还能不能买,短线走势无法逆料,中长线的话,则取决于每个投资者对经济形势、对全球化前景的判断。