原标题:4个月涨幅接近去年全年!金价“急刹车” 未来看涨还是看跌?

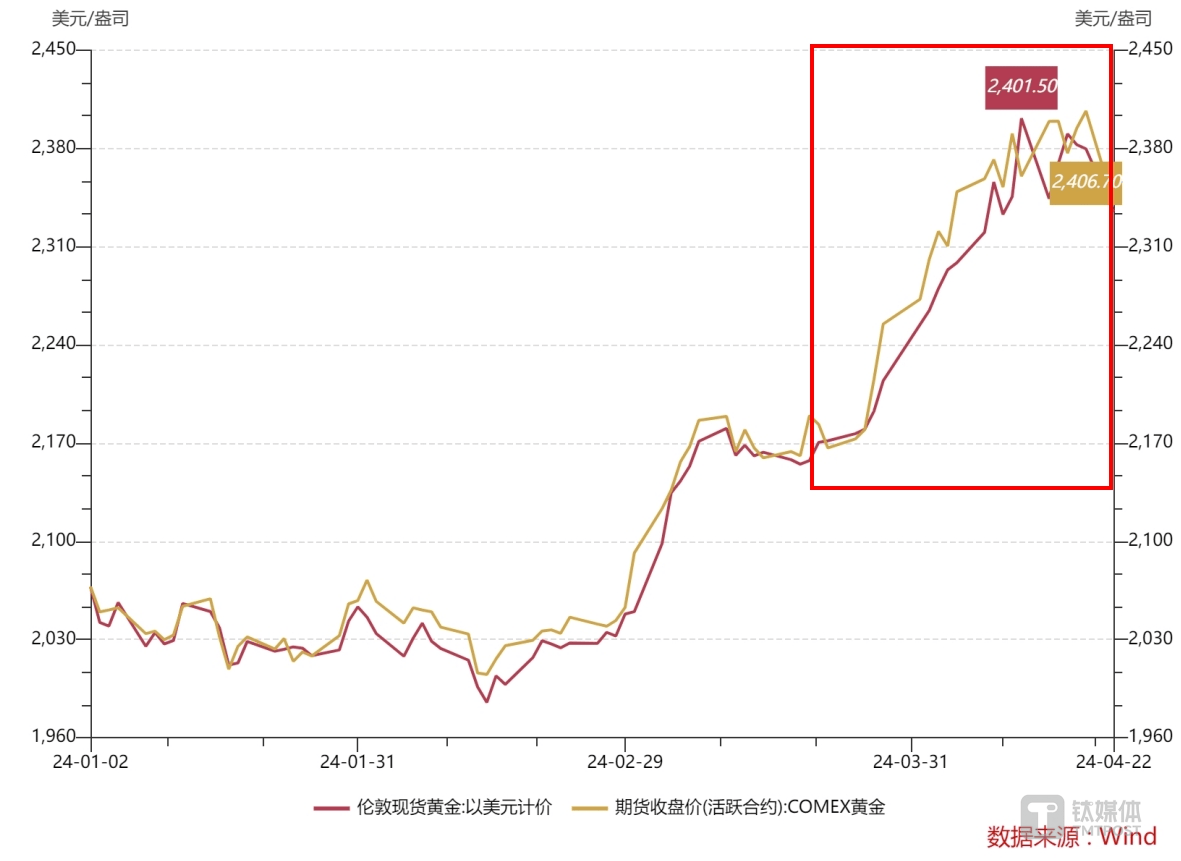

狂飙的金价出现了大“跳水”,当地时间4月22日,伦敦现货黄金下跌2.72%,报2326.810美元/盎司,创近两年单日最大跌幅;COMEX黄金期货下跌3.01%,报2341.1美元/盎司。4月23日,伦敦现货黄金、COMEX黄金期货延续前一日的下跌行情,伦敦现货黄金盘中一度跌破2300美元关口,COMEX黄金期货收跌0.46%。

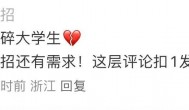

4月23日收盘,沪金期货主力合约收跌3.54%至544.84元。国内黄金首饰价格也出现回调,以周大福为例,4月23日,足金999零售指导价为719元/克,前一日则是733元/克。

来源:周大福官方公众号(4月23日金价)

4月23日国内黄金股也几乎全线下跌,据Wind数据,截至当日收盘,贵金属板块跌超4%,其中中润资源跌超8%,玉龙股份跌超6%。但4月24日板块出现修复,据Wind数据,截至收盘,贵金属板块上涨2.94%,个股方面,湖南白银、玉龙股份涨超7%,23日大跌的中润资源上涨1.81%。

金价突如其来的暴跌是为什么?黄金投资逻辑发生了怎样的变化?未来行情又将如何演绎?

4个月涨幅接近2023年全年水平,黄金飙升的动力是什么?

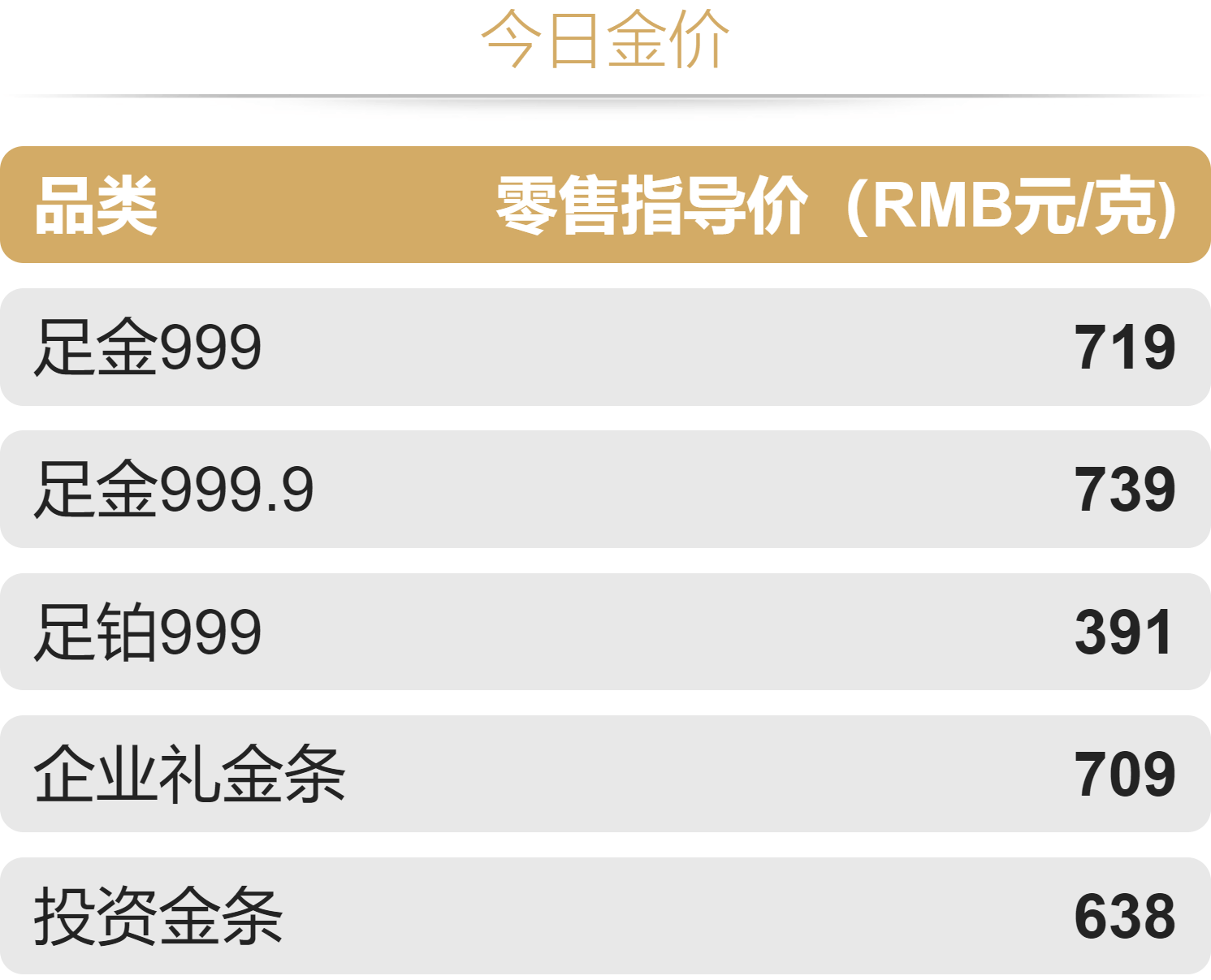

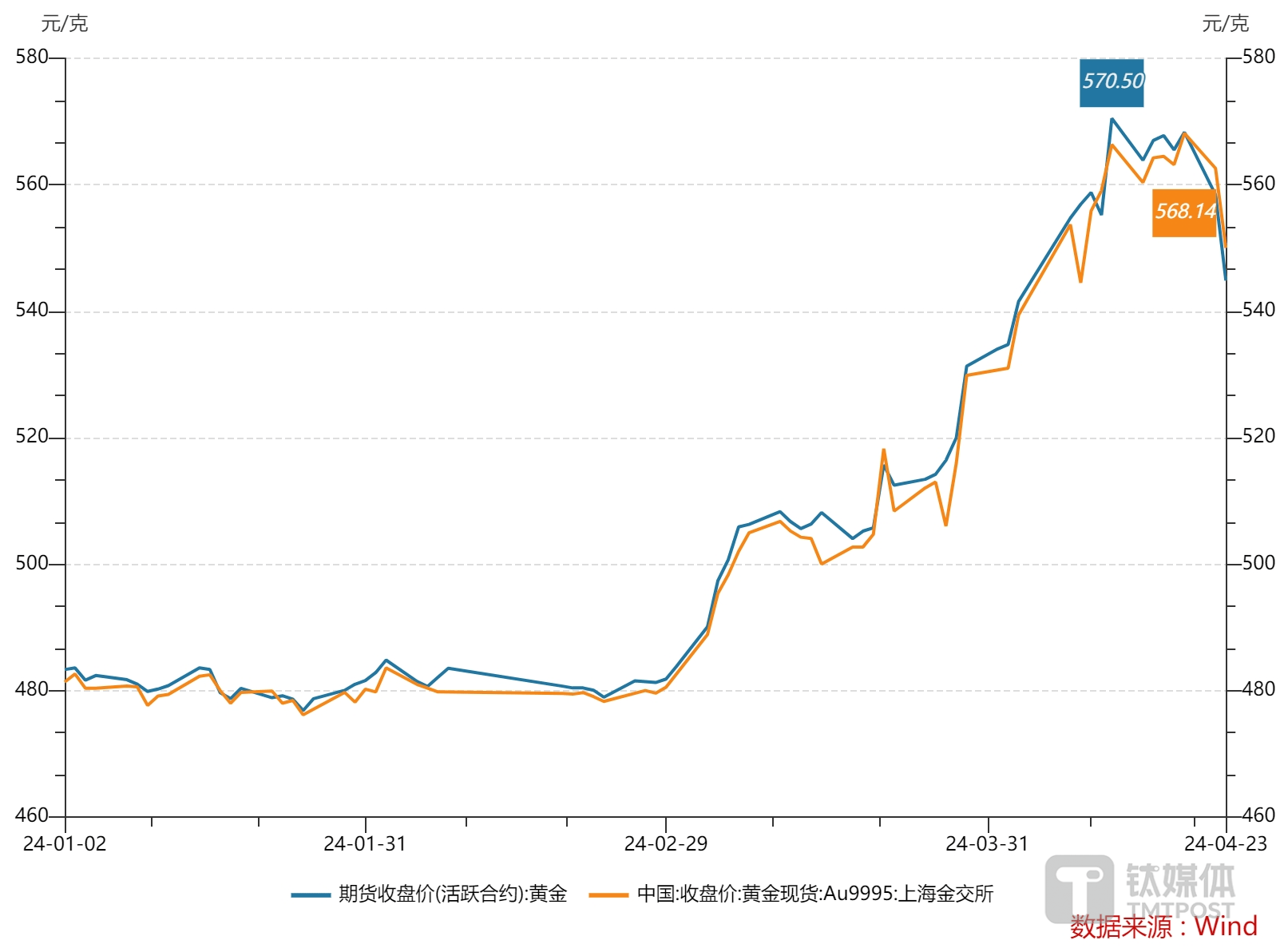

今年以来,黄金屡创新高。Wind数据显示,今年以来至4月22日,伦敦金现货黄金上涨近13%,COMEX黄金上涨13.23%;国内沪金期货主力合约上涨近16%,沪金现货涨幅超17%。

而上述指标近4个月的涨幅,已经接近2023年全年的涨幅水平。

数据来源:Wind 制图:钛媒体APP

各国央行持续买进黄金是金价上行的重要支撑。截至2024年3月底,全球黄金储备前十国家(美国、德国、意大利、法国、俄罗斯、中国、瑞士、日本、印度、荷兰)的黄金储备为24260.63吨,较2月份上升15.58吨,这是上述十国连续17个月增持黄金。中国央行也不例外,中国人民银行的最新数据显示,3月末黄金储备为7274万盎司,较上月末的7258万盎司增加16万盎司,同样已连续17个月增持黄金。

在全球主要国家持续增持黄金的同时,美联储摇摆不定的货币政策,也让美元信用有走弱趋势,近期亚洲货币对于美元持续贬值、全球资本大幅做空日元,也是强势美元下对他国货币体系冲击的重要体现,全球货币体系对于“去美元化”的意愿不断加强,作为杠杆的另一端,对于黄金的需求也在提升。

市场对美元信用的另一个担忧来自美国债务压力,长期以来,美国财政、贸易双赤字一直存在,美国疫情后大量举债,叠加此前美联储大幅加息,加重了美国政府利息支出负担。

美银首席投资官Michael Hartnett在其最新报告中指出,美国政府在过去12个月对于债务的利息支付已达1.1万亿美元,此数额自新冠疫情以来已翻倍,而且如果美联储在接下来的12个月不降息150个基点,年度利息成本可能上升到1.6万亿美元。

中金固收指出,美债投资者中海外投资者占比较高,一旦海外投资者担心美国国债的偿付能力,可能就会转向其他可替代物并要求美国国债支付更高的利息水平来平衡未来的偿付风险,在此情况下,海外央行可能会逐步增持黄金、降低对美债的配比。

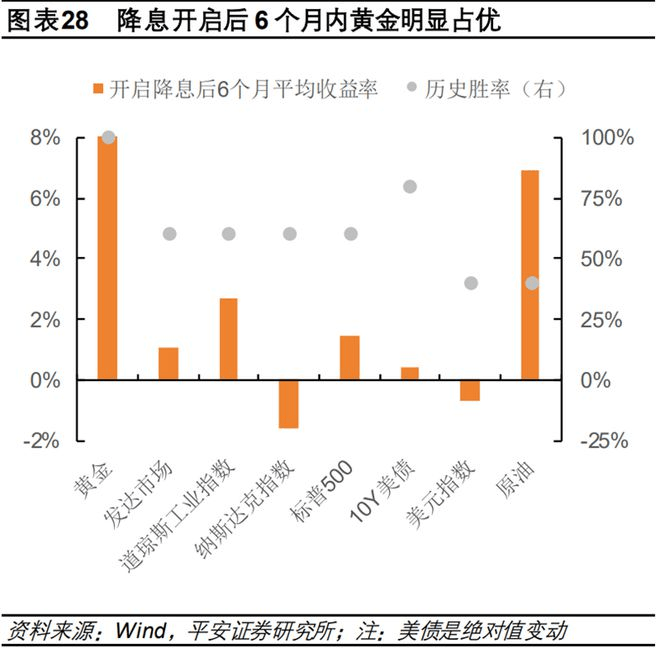

降息预期也是刺激金价上涨的重要原因。虽然美国近期多项经济数据持续超出市场预期,但是美联储从加息周期转为降息周期仍是年内确定性较大的事件。美联储降息通常意味着实际利率下降,美元走弱,从而使持有黄金的机会成本降低,黄金投资的吸引力增强。

据平安证券,从历史数据看,美联储降息周期开启后6个月内,黄金投资的平均收益率明显高于其他资产,胜率更是达到100%。

以往几次降息周期中,金价在加息周期末就会有所反应,一般是提前2—3个月就会上涨。此前3月21日,高盛预测美联储将在6月、9月和12月分别进行降息,全年累计降息三次。从金价走势来看,今年3月下旬金价即出现了大幅走高。

此外,伊以冲突也进一步推高了全球避险热情,但是这仍具有较大的不确定性,目前来看,其对黄金价格的脉冲式地推高也为此番金价下跌埋下了伏笔。

黄金平复溢价后,未来看涨还是看跌?

黄金价格持续高位,此前多方已经警示黄金溢价过高的投资风险。

今年3月以来,招商银行、中国银行、宁波银行和建设银行等都对积存金起购金额进行了上调,业内人士表示,此举一定程度上可提醒投资者防范投资风险,注意分散投资。“黄金确实具有抵御通胀带来的资产贬值的能力,但黄金价格短期波动性强,对于风险偏好较低的投资者并不适合。”黄金分析师张亚林此前表示。

资深黄金分析师Mark Mead Baillie发表评论称,过去三个月里黄金价格较价值出现了一波较大的溢价,接近8.8%。

对于本轮金价下跌,中信期货提出三点原因:一是地缘风险减弱,二是前期流动性宽松转紧,三是多头获利了结。

地缘风险方面,近期伊朗外交部发言人Nasser Kanaani在德黑兰发表讲话表示,以色列的袭击是微不足道的,毫无军事价值。

迈科期货表示,伊朗和以色列双方都相对克制,没有进一步扩大化的风险,这相当于部分风险事件已经落地,从而导致了避险情绪的回落。贵金属价格关注焦点有望重新转向美元、美债利率、货币政策等因素,那么阶段性调整风险将增大。

流动性方面,美国通胀预期反弹,降息预期再度推迟,美元持续走强。

美国劳工部近日公布的数据显示,3月份美国消费者价格指数(CPI)同比上涨3.5%,涨幅较2月份扩大0.3个百分点。同时,核心CPI环比上涨0.4%,同比上涨3.8%,涨幅连续3个月超出市场预期。

美联储主席杰罗姆·鲍威尔也在4月16日修正了此前关于物价走势的预判,称“似乎需要比预想中更长的时间”才能确信美国的物价涨幅将重返2%。鲍威尔的表态再次打击了市场对于降息的期待。

此外,情绪面上,中信期货研究所宏观与商品策略组负责人张文对媒体表示,市场关注的央行购买、美国财政风险等实际是长期逻辑,这不足以支撑今年贵金属接近20%的上涨,伴随全球各地对贵金属价格波动风险监督加强,市场出现了止盈行为。

今年,美国大选、中东局势变化以及美联储降息都存在较多不确定性等因素,都影响着金价未来走势。

短期内市场仍有看跌观点。黑崎资本首席投资执行官陈兴文认为,短期内黄金价格可能会继续面临调整压力,特别是在市场避险需求减少、投资者获利了结以及美联储货币政策预期变化的背景下。而由于地缘政治风险的降低以及美元汇率的增强,黄金价格经历了显著的下跌。美联储主席鲍威尔以及其他官员在利率政策上维持了较为强硬的立场等多重因素叠加,形成共振,进一步对金价构成了压力

。

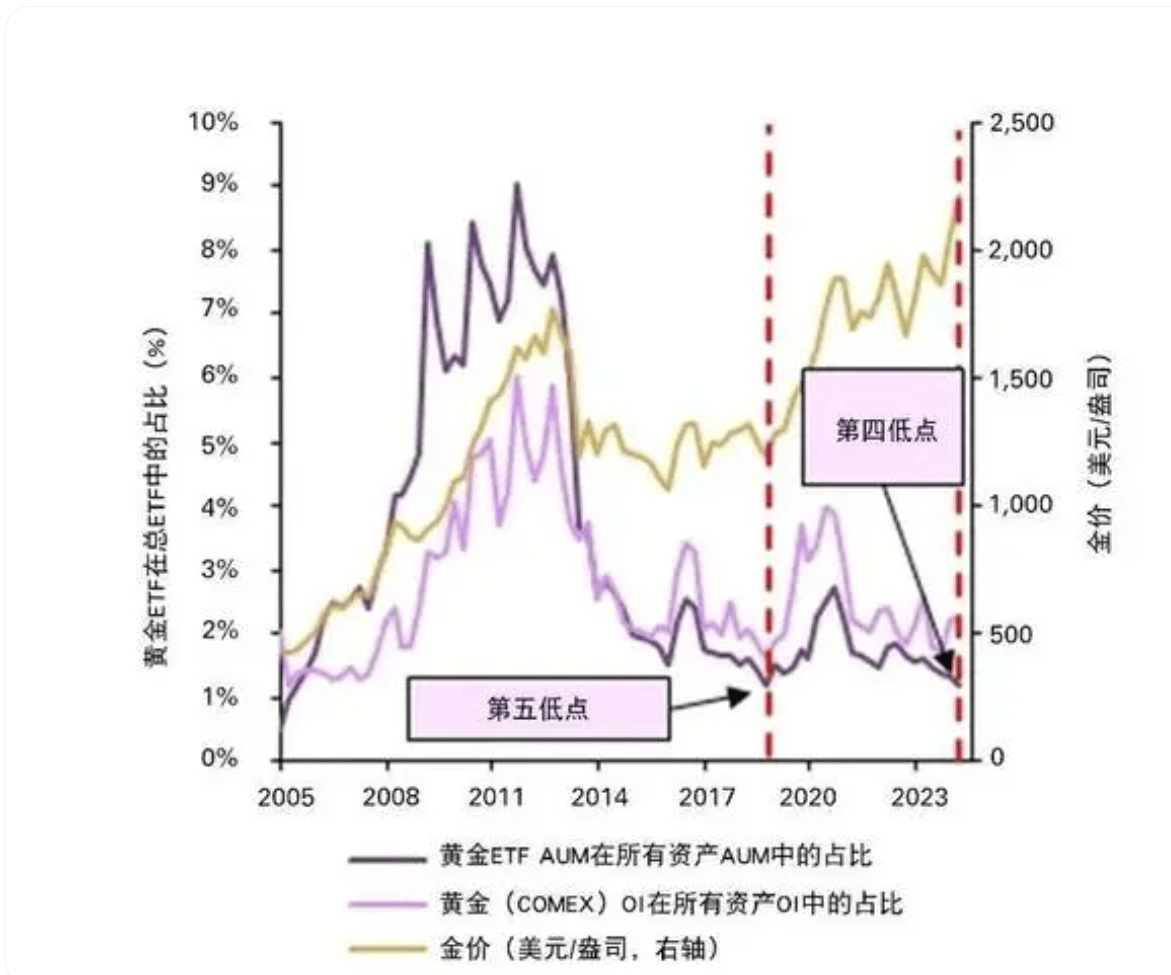

不过,长期来看,有观点认为,当前黄金持有量水平偏低,可能仍有上涨空间。

世界黄金协会指出,截至3月底,黄金ETF占美国市场全部ETF资产管理总规模处于历史第四低水平,且黄金的未平仓量远低于股票、债券和大宗商品期货的未平仓量。尽管金价持续高企,但世界黄金协会认为目前黄金持有量偏低,这次黄金看起来并没有“见顶”,美国投资者的低参与度预示着黄金涨势或将持续。

图片来源:世界黄金协会

同时,美联储降息预期仍然存在,而且市场分析认为,这一因素也是未来支撑黄金走势的关键。如果叠加美国大选对美联储货币政策的影响,宽松的美元环境可能会比市场预期更早一些到来。

长江证券金属组联席首席分析师叶如祯表示,2024年降息预期交易依旧是黄金的核心线索。从趋势来看,黄金短周期交易可以界定为三段,加息速率放缓、降息预期交易、降息中继危机交易。叶如祯表示,当前依旧处在初期,权益配置性价比依旧突出。依旧维持降息落地前,短期波动均是增配贵金属的契机。

东证衍生品研究院宏观首席分析师徐颖也认为,中长期来看,高利率加高通胀对美国经济构成下行风险,金融市场的波动也在增加,美联储的缩表规模面临调整,货币政策终将步入宽松周期。逆全球化潮流下,黄金配置的重要性在提升,这些都构成了黄金长期上涨的基础。在长期上涨逻辑没有发生改变的背景下,投资者可以等待回调带来的更好配置机会。