这几家淘品牌都在招股书里介绍主营业务时提到“自主”。比如三只松鼠说“在产品研发方面,公司方向明确、规划合理,坚持自主研发投入”;御家汇说自己“是一家以自主品牌为核心、依托互联网电子商务进行销售”的企业;做品牌代理和营销的丽人丽妆则是强调“自身积累的庞大用户购买数据”。与此同时,淘品牌一年销售几亿、十几亿的商品,绝大多数都不是自己生产。

如涵控股上周被曝计划明年赴美上市,“淘品牌”在这个拼多多上市的年份又一次被人提起。

根据百度的统计,如涵控股上市消息传出当天,“淘品牌”热度从 0 跃升至 429,第二天继续涨到 1665。

如涵控股不是一个消费者会直接接触到的公司,主要业务是发掘网红,再到淘宝等网上电商平台宣传产品及开设网店。这家公司 2016 年净利润超过 2200 万,张大奕是它旗下三大 IP 之一。

类似的淘品牌有一批,它们主业各异。三只松鼠卖坚果零食,丽人丽妆卖化妆品,御家汇、膜法世家卖面膜等等,但共同点是它们都依靠淘宝、天猫、京东。

2016 年,近 50 家依托网购发展的公司集中到深交所参加创业板上市座谈会,其中一位参会的企业负责人说“早晚大家都要来这里敲钟的”。

之后,包括三只松鼠、小狗电器、茵曼、韩都衣舍、裂帛、御泥坊等公司或提交 A 股招股书,或在新三板挂牌。光是 2017 年就有近 10 家淘品牌申请上市。

不过淘品牌的上市进展大多在递交招股书后就没有继续。

今年 1 月,丽人丽妆 IPO 被证监会否决,监管部门质疑它获得阿里投资之后的独立经营性。业绩独立是中国证监会 IPO 重点审核对象之一。三只松鼠则是经历了 IPO 申报、暂停审核、再提交、再次中止。

另据《上海证券报》整理,汇美集团、韩都电商、韩后股份、鸿贝科技及激想体育等公司的 IPO 则处于 “辅导备案登记受理” 阶段,其中有的已经备案长达一年。

两年下来,只有御家汇一家公司成功在创业板上市。

新的概念、艰难的上市进程,淘品牌们讲的故事都有什么共同点,又有多少疑问?

淘品牌都说“自主”,但基本从生产到销售都不是自己做

这次选择卖坚果零食的三只松鼠、卖化妆品的丽人丽妆、卖面膜的御泥坊和膜法世家这四家公司来作为样本。这些公司都属于不容易受经济周期波动影响的必选消费领域,招股书里的财务数据相对而言更能反映企业自身的发展状况:

三只松鼠是一家前所未见的,不自己生产零食的零食巨头;

丽人丽妆产品来自各品牌化妆品公司,渠道依靠阿里,它只负责销售;

御泥坊和膜法世家是在淘宝上火起来的两大面膜品牌,产品基本靠代工生产,御泥坊的母公司御家汇选择了在 A 股上市;

而膜法世家的母公司上海悦目则选择被生产“永久牌”自行车的中路股份收购。

这几家淘品牌都在招股书里介绍主营业务时提到“自主”。比如三只松鼠说“在产品研发方面,公司方向明确、规划合理,坚持自主研发投入”;御家汇说自己“是一家以自主品牌为核心、依托互联网电子商务进行销售”的企业;做品牌代理和营销的丽人丽妆则是强调“自身积累的庞大用户购买数据”。

与此同时,淘品牌一年销售几亿、十几亿的商品,绝大多数都不是自己生产。

三只松鼠自己没有工厂,从供应商、加工厂商,到销售平台、物流快递,都靠合作伙伴。在整个生产流程中,三只松鼠先做产品研发,然后找供应商进行采购,再接着交给合作厂商进行加工。在完成生产后,由三只松鼠在天猫、京东等线上平台进行销售。

丽人丽妆纯销售,连自己的品牌都没有。它的收入增长靠新增授权品牌拉动。

在 2015 年,它新增兰蔻、雅漾、佳丽宝等品牌代理,这部分新增品牌累计收入为 2.05 亿元,占 2014 年收入的 31.28%;在 2016 年,新增了巴黎欧莱雅、雪花秀、植村秀、高丝等品牌,这些新增品牌带来了 2.83 亿的收入,相当于 2015 年收入的 25.01%;在 2017 年上半年,新增赫妍、Pony effect 等品牌代理,同期新增品牌累计收入为 1559 万元,占 2016 年收入的 1.25%。

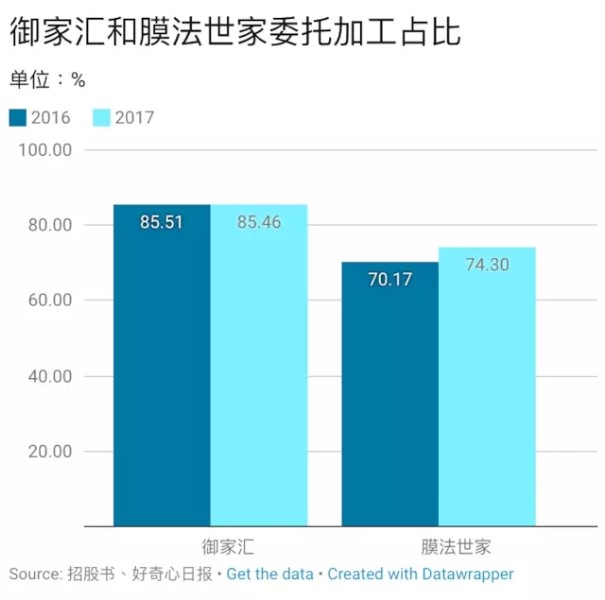

做面膜的御家汇、膜法世家也很依赖委托加工,它们主要负责产品配方和品牌建设,生产靠外包。

御家汇 2015-2017 年,委托加工占所有产品比例都在 85%以上;膜法世家主要产品贴式面膜的委托加工占比也超过 70%。

轻资产让最大几个淘品牌都有快速增长,这几年营收或利润增速能超过 100%

零食电商非常多,但偏偏是不生产零食,致力于打造 IP 营销的三只松鼠增长最快。

三只松鼠成立于 2012 年 2 月,创始人为詹氏食品前营销总监和总经理章燎原,公司 2012 年 6 月在天猫商城试运营上线,在 2012 年双十一,日销售 766 万元,刷新了天猫食品行业单店日销售额的纪录,名列零食特产类销售第一名。此后一直保持单品第一的地位。

这是一家 “不生产零食” 的零食电商龙头,而且在所有零食企业都在想方设法在影视剧里植入品牌的时候,三只松鼠从创立之初就开始做 IP、做动漫、建线下主题乐园。三只松鼠,分别有自己的名字:鼠小贱、鼠小酷、鼠小美。公司为三只松鼠创作了背景故事,并制作成了官方动画。就在今年 4 月,由三只松鼠与功夫动漫联合制作的《三只松鼠》动画已经在全国电视台、互联网视频平台播出。

这种轻资产、重品牌的经营模式给三只松鼠带来丰厚回报。2014-2016 年,三只松鼠营收从 9.24 亿飞跃到 44.23 亿,同期净利润从亏损 1286 万到盈利 2.36 亿。而在 2017 年上半年,营收 28.94 亿,净利润就达到 2.41 亿,可见利润率又上一个台阶。

同样发展迅速的,还有在天猫卖化妆品的丽人丽妆。化妆品生意比较特殊的,是用在人脸上的,有化妆习惯的消费者肯定是买真品的。而且普遍单品价格比其他大众消费品,比如食品、日化用品贵。

丽人丽妆的生意特点是向兰蔻、雅漾等大品牌买断化妆品,然后在线上平台网店进行销售。由于有品牌方的授权授信、货源正品有保证,丽人丽妆网店在消费者心目中的可信度是很高的,某种程度上等同于品牌网络直营店。这种买断销售的好处是集中采购获得折扣,而盈利主要来源于销售价格与采购成本及期间费用的差额。

也就是这样,2014-2016 年,丽人丽妆的营收从 7 亿提升到 20 亿,净利润从只盈利 600 万,到盈利 7400 万。

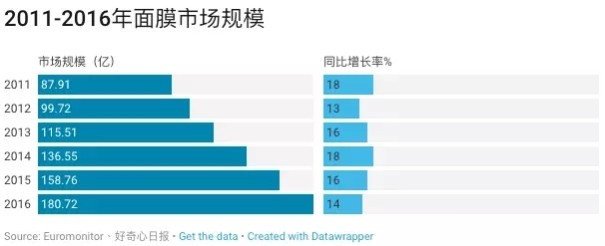

卖面膜的御家汇、膜法世家,则把握住了面膜消费增长和互联网流量双红利。2014 年 - 2017 年,御家汇营业收入年复合增长率达 56.18%。膜法世家的利润,2015 年的时候只有 2349 万元,2017 年时已经高达 2.67 亿元,两年增长 10 倍。

从盈利能力来看,这些淘品牌比今年扎堆去美国、香港上市的一批巨亏不知何年何月才能盈利的互联网公司好不少。

但轻资产也有代价。

上下游都交给其它公司,淘品牌对于产业链缺乏控制力

轻资产、依赖代工,而自身专注品牌建设与营销,虽然可以较快打出名气,但淘品牌对于加工商、供应商控制力弱,没有办法做到苹果、富士康的那种合作关系 —— 富士康必须满足苹果严苛的质量控制标准 —— 而在这个过程中,苹果也会为富士康工厂购买相应的机械设备。于淘品牌而言,它们现在的合作模式容易在质量品控上出现问题。

像不生产零食的三只松鼠,在冲刺上市期间因为食品质量问题,先后被安徽省食药监局罚款、国家食药监局通报批评,上市进程也随之中止。御家汇则是直接把委托加工面临的质量风险列在管理风险提示的第一条。

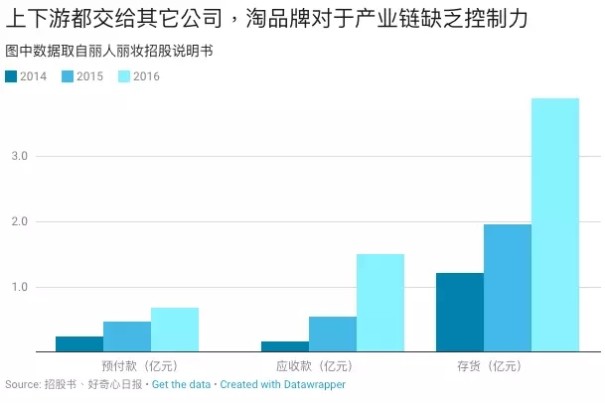

更极端的例子是丽人丽妆。三只松鼠、御家汇、膜法世家还有自己品牌,丽人丽妆是连自己品牌的产品也没有,向品牌方采购化妆品,在线上平台网店进行销售,公司承担采购、仓储、物流、客服等一系列服务成本和费用。

这样的模式需要它向品牌方预付账款。2014 年至 2016 年,它的预付账款从 2413 万涨到 6184 万。买回来之后,要自己承担存货风险。同期存货货值也涨了近三倍、从 1.22 亿增加到 3.88 亿、相当于资产的 1/3。

不仅如此,它的销售对象是即时付款的消费者,但居然还有应收账款。2014 - 2016 年,应收账款从 1682 万增加到 1.5 亿,增加了近 10 倍。而 2017 年光是上半年就有 1.32 亿。这是因为它要给品牌方代垫营销推广服务费、店铺代运营费。

这意味着,它的销售规模变大,也没有带来在品牌化妆品公司面前更强的议价能力。与此同时,依托电商发展的淘品牌也会因为配合平台的各类活动促销囤货,这增加了它们的经营风险。

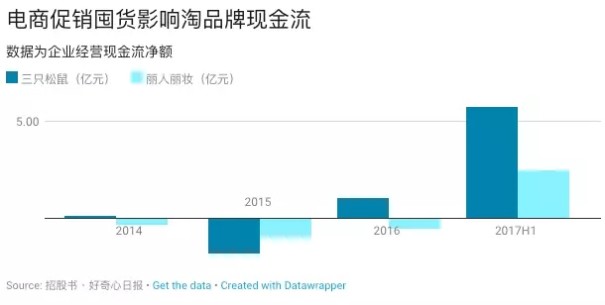

一般来说,零食、化妆品、面膜等产品不具备明显的周期性,但在网上卖就不一样了。因为年底有各种大型电商购物节,相关品牌需要囤货备战。囤货高峰期对企业的资金周转影响会比较大,相应要承担的存货风险也变大了。

三只松鼠 2014-2017 年的经营现金流波动非常大,2015 年 -1.86 亿、而在 2017 年上半年则为 5.82 亿。

同样的现象也出现在丽人丽妆上,它 2014 年起连续三年经营现金流为负,而在 2017 年上半年,经营现金流为 2.53 亿。

可以看出,下半年的存货水平更高,存货占用资金数量也更大,这主要跟中秋、国庆、双十一、双十二等购物节扎堆出现有关。

淘品牌最成功的还是品牌塑造,销售费用率低于行业平均

淘品牌很爱做广告推广,也挺擅长的。

三只松鼠专注做品牌、营销,它销售费用占收入的比例逐年降低,2017 年上半年只有 17.13%。同期,A 股上市的恰恰、好想你、桂发祥、来伊份、盐津铺子的销售费用占营收的比例稳定在约 23%。

也就是说,三只松鼠在起步阶段烧钱做营销打出了品牌效应,后期花钱少了,但营收的增长依然很快。

而卖面膜的两家,御家汇在 2017 年的销售费用率为 30.42%;同期,膜法世家的销售费用率为 25.20%,也都比 A 股上市或申请上市的化妆品公司拉芳家化、上海家化、珀莱雅、毛戈平的销售费用率要低。

品牌经营以外,这些公司基本都赶上了电商基础设施和市场的大增长

淘品牌的崛起除了依托电商红利,生产工厂、物流快递、移动支付等基础设施的完备,对于它们的发展也是必要的条件。只有这样,做品牌、做营销才是快速成长的捷径。2010 年之后,电商零售额增速一直领先于整体社会零售数据。

与此同时,淘品牌所处的行业也因为属于大众消费品范畴 —— 食品饮料、服饰衣帽、日用品等 —— 消费增长相对稳健,不容易受到经济增长减速的影响。而像汽车、金银珠宝等可选消费品,销售额增速自 2017 年以来下滑严重。

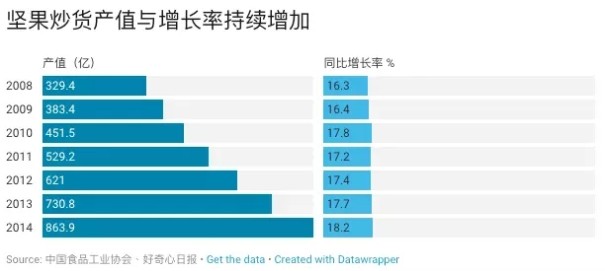

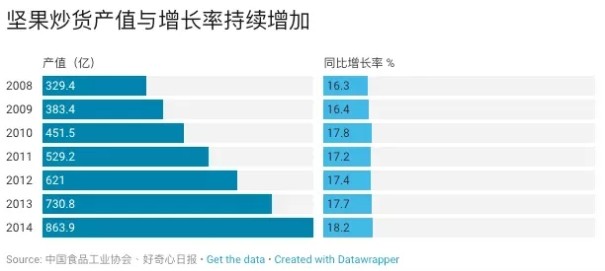

再具体到细分行业,三只松鼠所在的国内休闲食品行业正好经历着迅速的增长,年产值由 2004 年的 1931.38 亿元增长至 2014 年的 9050.18 亿元,年均复合增长率达到 16.7%,且预计 2015-2019 年仍将保持 17% 左右的高速增长。

而中国化妆品市场在 2014 年、2015 年、2016 年的市场规模分别为 2961 亿元、3156 亿元、3361 亿元,增长不算快,但线上化妆品市场爆发式增长,2015 年化妆品网购规模为 1767.7 亿元,增长率为 32.3%。在线上化妆品市场中,又以 B2C 市场增速最高。根据 Frost&Sullivan 的统计,国内化妆品 B2C 市场规模从 2011 年的 63 亿元增长至 2015 年的 523 亿元,年复合增速达到 69.7%。

而且未来化妆品市场的增长空间依然很大。中国人口规模约 14 亿人,约一半是女性,3000 亿的化妆品市场规模还非常小。

和所有其它互联网生意一样,它们的早期增长也依赖资本推动

传统企业通常是靠充裕的自有资金或者发债来扩张,而这批淘品牌能高速发展,背后少不了股权融资。

三只松鼠有创新、有 IP,但如果没有资源,同样无法以惊人的速度发展出现在的规模。

2012 年刚创立就获得了 IDG 资本 150 万美元 A 轮融资;2013 年再次获得 IDG 资本、今日资本 617 万美元 B 轮融资;2014 年 IDG 资本、今日资本追加 1 亿元人民币 C 轮融资;2015 年获得锋瑞资本 3 亿元 D 轮融资。

2015 年才扭亏为盈的三只松鼠,能够以极高的速度扩张,和资本的大力支持有分不开的关系。

丽人丽妆在创立时,是用爽肤水、面膜、防晒霜、眼霜等护肤品以及空调、电脑、显示器等固定资产来质押融资的。但在 2012 年,得到了阿里的青睐,阿里创投入股 20%,后来这部分股权转让给了阿里网络。2015 年又获得 Crescent HydePark、麦顿投资、汉理资本等 1 亿美元的 B 轮融资。

御泥坊的投资方同样星光熠熠。2013 年的时候获得深创投的 A 轮融资;2014 年获得小米雷军旗下的顺为资本 B 轮投资;2016 年又获得前海股权投资基金投资。

膜法世家只在 2013 年融资了一次,引入了个人投资者陈荣。但陈荣同时是上市公司中路股份的实际控制人,而中路股份正是这次收购膜法世家的公司。

但唯一一家上市的淘品牌,资本运作形迹可疑

在这些品牌中,上市最顺利的是御家汇,但上市之后的资本运作比较可疑。

今年初上市,御家汇通过上市募集了 7.82 亿元,6 月底,它一共买了 7.6 亿理财产品。

更大的问题是,9 月底,它提出以 10.2 亿现金收购阿芙精油 60% 的股权。

表面上看,阿芙精油是一个有 300 多个 SKU、在全国 30 个省市有 96 个直营专柜和 256 个经销专柜的知名品牌,收购它可以弥补御家汇依赖网络销售的问题,似乎是不错的选择。

但交易细节和收购安排全都很可疑。

阿芙精油的净资产为 1.94 亿,但御家汇给阿芙精油的估值为 16 亿,溢价近 750%。 换算成市盈率的话(20 倍)远高于同样通过被并购在 A 股上市的膜法世家、杭州悠可、广州韩亚等化妆品公司。

阿芙精油的业绩承诺也很奇特。一般来说,并购方会要求被并购方作出 3 年的业绩承诺,但这次阿芙精油只承诺 2018 年这一年的净利润 8500 万。即使业绩达标,御家汇 10 亿投资换来的也只有 8500 万 * 60% 的持股权益、即 5100 万的利润。相当于这 10 亿拿去买 5% 收益率的银行理财。

对于剩余的 40% 股权的收购安排更加离奇。如果 2019 年阿芙精油的利润达到 6000 万,御家汇就要收购它剩余的股权。收购价格为:2019 年利润 20 倍估值 40%股权。也就是说,业绩大幅下滑也要全部买,让创始人和启明创投、IDG、晨光等一众投资机构退出。这看上去更像是御家汇股东掏空公司资产的资本运作。

总体而言,在淘品牌中,可以做到市场空间的突破,商业模式的创新和净利率的改变,但这是建立在工业、物流、电商发展已经很完善的基础上的。而在飞快成长的同时,也存在高度依赖电商渠道、甚至上游品牌商供货的问题,以及在资本运作中的疑点。

还在排队上市的淘品牌前景未卜

“淘品牌”的业绩几乎完全依赖本土市场,增长的故事也不太容易被海外资本市场接受。所以成立之初,它们就没有把股权结构改为专为境外上市准备的红筹结构。等盈利达到中国证监会门槛后,在 A 股上市是最快的选择。

2016 年深交所和“淘品牌”企业代表的座谈会结束没多久,中国证监会就决定加快 IPO 审核速度。

当时两市共有大约 700 家提交招股书、等待证监会审核的公司。原本光是把这些企业审核完可能就要花两三年时间,但随着证监会加快审核以及 A 股开始回暖,“淘品牌”筹划上市在当时看来好像时机正好。

但这些公司的成功都依赖外部资源,尤其是天猫、淘宝或者京东、唯品会这些销售平台。换言之它们赖以为生的渠道并不掌握在自己手里。而证监会审核时对拟上市公司经营现状特别在意的一条恰好是经营和业绩独立性。今年 1 月,丽人丽妆 IPO 被证监会否决,监管部门质疑它获得阿里投资之后的独立经营性。

而三只松鼠则是因为委托加工商品出现质量问题,先后被安徽省食药监局罚款、国家食药监局通报批评,也因此一度中断 IPO 进程。

没人能预测政策变化。不过就算上市立刻放宽,好时候也过去了。

今年 A 股低迷、连续跌破 2015 年 - 2016 年股灾期间的低点,IPO 规模跟着股市一起低迷,新上市公司数量不到去年的 1/3。

市场没钱买新股、已经上市的大公司也是市值缩水,连今年特批上市的富士康都跌破发行价,市值跟最高点比蒸发约 2000 亿元。

不只是 A 股,有腾讯概念并吸纳小米、美团、海底捞等市值几千亿元的公司后,港股也因为腾讯暴跌而接连重挫。

美国市场则在重新审视亚马逊、苹果、Netflix、Google、Facebook 等科技巨头的价值,接连暴跌,其上的中概股更受质疑——阿里市值相对今年高点蒸发了 1/4,而京东直接跌回 2014 年上市水平。

互联网公司上市有时候就是几年一次的周期。现在来看,淘品牌都没赶上好时候。

编辑:alushazi