根据公司的公告,海澜之家是男装品牌,因此库龄两年内都不计提跌价准备;爱居兔是女装品牌,所以一年内不计提跌价准备。看来,为海澜之家出具财务报告的天衡事务所的审计师肯定不如当初迎着海风爬上仓库房顶的那位审计师更负责任,因为存货跌价准备这样要对投资人负责的数据,必须经过严谨的测试。通过大量的样本进行计算和评估,针对不同的品牌、款式确认真实的退货情况,然后再确定跌价准备的依据。

以前在某上市公司做财报的时候,到了审计的时候,某四大事务所的审计师妹子坚持要去公司的仓库盘点库存。公司给她选了一个海边的仓库,海风吹过,她需要到十多层那么高的仓库顶层核查数据。最终,敬业的她还是获得了第一手数据,经过计算,对我的报表数据提出了质疑。在铁的事实面前,我承认了通过粉饰存货数据而虚增利润的操作,当然,我仅仅承认了这一个仓库有问题,并声称其余的仓库没有问题。

为什么存货可以粉饰利润呢?这要从一个会计概念说起:转成本。

存货和利润的关系

一家公司采购了货物后,会体现在存货里,可能是原材料(生产企业),也可能是商品(销售企业)。在存货变成公司的产品被销售出去的时候,公司账面会增加收入,同时也会增加成本,而成本的来源就是存货,也就是说增加多少成本就减少多少存货,这个过程会计上称为转成本。

如果在转成本的时候,对存货进行了调整,转入成本的金额少了,会怎样?利润就增加了。

会有读者问,如果转到成本里的金额少了,那存货的单价是不是就高了?那审计师不会看出来吗?

确实如此,但是如果存货的金额非常大,远远大于净利润的时候,财务人员只需要调整一丁点的存货就能带来足够的利润增加,调整的金额对平均单价影响甚微,审计师也看不出来。

所以,当一家公司的存货相对于净利润非常大的时候,我都会格外关注。

比如,海澜之家。

海澜之家存货高企

以三季报为例,从公司近年来的营收和净利润情况来看,公司2014年借壳上市,2015年以来的业绩稳健的像两条直线。或许这也是腾讯入主海澜之家成为第三大股东的主要原因之一,不难发现,腾讯投资的几家新零售概念的A股公司,大多都财务数据比较耐看。

比如毛利率和净利率,在零售行业属于比较高的,多年分别稳定在40%和20%左右。资产负债率也维持在50%左右,虽然不是最优,在行业内也算比较好的。

但是,只有一个指标却让我困惑不已,那就是存货。

公司的存货金额非常巨大,2017年年报中达到84.9亿元,占资产总额的三分之一多,2018年三季报中更是高达97.34亿元。

公司年收入180亿元左右,存货差不多是收入的一半左右,这一定程度上与公司的销售模式有关。

如此高比例的存货是服装零售类企业的行规吗?从行业情况看,并非如此,比如七匹狼的存货大约是资产总额的10%左右,不足营收的三分之一;森马服饰的存货占资产总额的17%,还不到营收的20%。

如此高额的存货,有没有问题?要知道,公司一年的净利润也不过33亿元左右,如果向同行的存货比例看齐,那就能吃掉一年的利润了。

财报上难以看到这些详细信息。通常情况下,商品的价格属于上市公司的商业机密,所以财报中的存货明细表中披露的内容极少。一般只会按照原材料、库存商品、委托发出商品等分类进行简单罗列。

不过,海澜之家的天量存货终于引起了上交所的注意,在2017年年报披露之后,公司收到了问询函。也正是通过问询函的回复,让公众有机会了解到了海澜之家库存背后的真相。

上交所主要关注的问题是公司的存货跌价准备计提比例,根据会计准则要求,需要对存在减值的存货计提跌价准备,从而确保财务报表的质量。

公司存货以库存商品及委托代销商品为主,其中库存商品期末账面余额为39.44亿元、计提跌价准备1.68亿元;委托代销商品期末账面余额为42.41亿元、计提跌价准备2693.89万元。

从比例上看,库存商品的跌价准备率为4.25%,而委托商品的跌价准备率只有0.6%。比例超过8倍,为什么差距如此大?

不同品牌的跌价准备计提比例

公司存货分类中是有学问的,其中“库存商品”指存放在公司总部仓库的“海澜之家”、“爱居兔”及其他连锁经营品牌的商品。公司将“库存商品”发到门店后,就成为存货分类里“委托代销商品”。

根据公司的回复,库存商品与委托代销商品均为公司存货,存货跌价准备的计提政策相同。

为什么相同的政策却导致如此大的差异呢?原来公司的计提政策虽然相同,但对不同的品牌是有区别的。海澜之家品牌库龄三年以上的全额计提跌价准备,爱居兔品牌两年以上的全额计提跌价准备,海一家品牌一年以上就全额计提跌价准备。

根据公司的公告,海澜之家是男装品牌,因此库龄两年内都不计提跌价准备;爱居兔是女装品牌,所以一年内不计提跌价准备。看来,为海澜之家出具财务报告的天衡事务所的审计师肯定不如当初迎着海风爬上仓库房顶的那位审计师更负责任,因为存货跌价准备这样要对投资人负责的数据,必须经过严谨的测试。通过大量的样本进行计算和评估,针对不同的品牌、款式确认真实的退货情况,然后再确定跌价准备的依据。

根据会计准则要求,企业在确定存货的可变现净值时,应当以取得的可靠证据为基础。很显然,通过品牌和库龄“拍脑袋”决定的数据是不够严谨的,为什么女装开始计提跌价准备的期限是一年而不是十个月?事实上女装季节性非常强,根本不可能卖一年。

公司的存货跌价准备到底应该计提多少?或许同行的计提比例可以作为参考,无论是存货的金额还是跌价准备的计提比例,海澜之家都与行业平均水准有较大的差距。

附加条款和二次销售的妙处

海澜之家的商品分两大类,一类是自营,约占30%;一类是其他,约占70%。二者的区别是自营商品不可以退货,其他商品可以在滞销的时候向供货商退货。

根据商品的性质,海澜之家不对附加了退货条款的其他类商品计提跌价准备,这么操作也说得过去。但是公司和供应商是共生关系,退货对供应商的压力也比较大,为了保护供应商,公司又采取了购回退货商品进行二次销售的方式。

海一家品牌,一年后就全额计提跌价准备。这是什么原因?原来这个品牌是专门用来处理退货的渠道,向海澜之家及供应商采购海澜之家品牌的退货,以更低的价格采购后推向市场。

根据回复函披露,公司库存商品跌价准备计提金额相对较大,主要是库存商品中包含库龄一年以上的海一家存货,公司对库龄一年以上的海一家存货100%计提跌价准备,计提金额较大。

看到这里,恍然大悟,如此低的跌价准备计提比例是因为公司做了巧妙的处理:把有跌价风险的退货转手卖给了海一家,在海一家存一年,实在卖不动以后再计提跌价减值准备。

进行二次销售的商品有多少?

2017年,公司滞销商品的退货规模为30.24亿元,二次采购形成的存货账面价值为3.95亿元。

实际上,借助海一家进行周转,经过二次销售的手法,硬生生地把跌价准备又拉长了一年。

晚计提跌价准备有什么好处?在营收不断增长的年份,存货跌价准备计提的越晚,对当期的利润影响就会越少,从而收获不错的业绩。

假如海澜之家按照行业平均水平计提存货跌价准备,对公司业绩有多大影响?以服装类公司的平均值计算,公司少提的存货跌价准备达到了12.8亿元,对2017年的利润影响超过三分之一。

如果海一家采购的商品直接计提存货跌价准备,对公司业绩的影响又是多大?公司少提的存货跌价准备也超过了3亿元,对2017年的利润影响接近10%。

考虑到时尚服装的季节性因素,如果按照季节计提存货跌价准备,对公司的业绩影响会更大。

由此可见,海澜之家通过对存货跌价准备的巧妙处理,实现了报表上盈利能力的增强。

存货的风险不仅是存货跌价准备,存货的单价更值得关注。但是基于商业机密,公司没有披露存货的数量和单价,无法推断转成本过程中是否存在粉饰利润的行为。

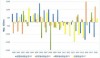

但通过存货周转天数,可以窥探出公司的存货转成本是否合理。畅销的产品必然是周转越来越快的,但海澜之家营收稳定增加的同时,存货周转天数却缓慢上升(2018年数据采用了三季报,因为备战“双11”等促销的因素,三季报周转天数比平时高,但也较上年同期有所提高)。

编辑:alushazi